上月底,中国儒意发布2023财报。这三年间内外部环境的巨大变化,给了中国儒意一个难得的压力测试和行业重新洗牌下的成长机会。透过近三年财报,我们可以更全面了解儒意,看到它面对压力的不变,也看到不容忽视的变化。

一、最新财报的利润面和成长面

如果把股价和经营数据分开看,持股的体感是截然不同的。

儒意从2021到2022,再到2023的,走出了一个大写的V字。尤其在儒意动作频频的2023,一边收购万达电影,一边受益行业复苏回暖下,就秒现超预期的增长。

如果非要从财务角度来看的话,财务上现在的儒意营收远超过2021年,毛利和经营溢利略超2021年,但其估值却不到2021年高点的十分之一。

从定性的角度,我一直以来都认为儒意不缺热度,既有广场又有高塔。因为儒意擅长的电影、新起的游戏等都是容易盛产热门题材。然而从定量的角度,热度是否能带来投资回报倍数,我们还是要去看看财报的数字。

我会从最重要的几个点,经营数据增长和盈利能力的解读、新业务的春风、商业模式的护城河等几个点去拆解这份财报。

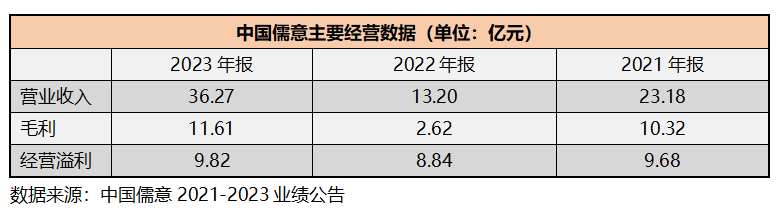

1.主要经营数据增长优于行业复苏水平

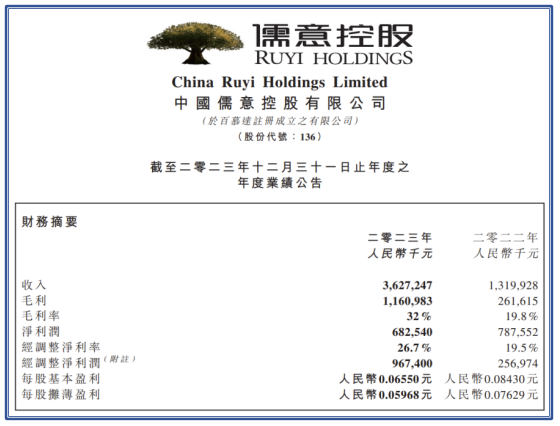

口罩在2022年底放开了限制,影视业态迅速打通任督二脉,收入同比增速反弹超。2023年儒意营业收入录得人民币36.3亿元,相较去年增长175 %,同时经调整利润为人民币9.7亿元,相较去年增长376 %;影视剧制作、在线流媒体及游戏业务净利润人民币11.43亿元,较2022上涨517%。

去年全年大盘票房549亿,同比增加83.5%,观影人次12.99亿,同比增长82.56%。对比发现,儒意在行业内属于佼佼者,增长明显好于行业平均水平。

2.毛利与毛利率大幅提升,盈利能力增强

比起2022年的至暗时刻,儒意的毛利增速在2023年恢复得最明显,均为三位数的增长。而且毛利率从2022年的19.8%快速增长达到2023年的32%。这说明什么?说明王者归来,深V筑底!

此前投资儒意最大的风险点,除了影视大盘受极端因素以外,其实我更担心是其内容制作业务的波动和市场优势的不保。对于影视公司,一旦热卖,受益规模效应毛利率就提升。而AI赋能电影创作带来的降本增效和万达电影的上下游协同,毛利率长期稳定提升。

而毛利与毛利率增长的同时,还受益于儒意的业务结构发生了很大变化。儒意的主营业务已经从单纯的影视制作、流媒体,已经延展到游戏、IP衍生品增值服务,把一个IP联动,把经营效益做到极致。

3.2024热辣开场,整体盈利预期上调

能持续盈利的公司,更有可能会获得资金超配。而后续我最大的考量,是未来利润增长是否有可持续性。毕竟我投资的逻辑,本就是要埋伏估值和盈利能力的双击。

影视基本盘方面,对于影视股而言,春节档和暑期档是传统旺季。总体而言,2024一季度的春节档已经旗开得胜,暑期档开始布局,全年利润预期我想可以放心上调。

在2024春节档,公司参与的《第二十条》、《热辣滚烫》、《飞驰人生2》、《熊出没‧ 逆转时空》四部电影,占据春节档票房排名前四,累计票房超过110亿。影视剧上映了《大唐狄公案》成为奈飞首部购入的中国古装悬疑剧,近期还正在热映民国金融谍战剧《追风者》。

今年以来,儒意还有数部电视剧陆续开机,其中包括由陈祉希担任总监制、滕华涛执导、张小斐主演的《检察官与少年》;由儒意主投主控的精品剧集、潘粤明任艺术监制并领衔主演的《黑夜告白》。另外,治愈系剧集《我的阿勒泰》成为首部入围戛纳电视剧节主竞赛单元的长篇华语剧集,并于法国当地时间4月7日在戛纳全球首次展映。

在暑期档,儒意已经着手布局,携手追光出品动画IP电影《白蛇:浮生》已经定档七夕上映。此外电影还有《援军明日到达》、《逆行人生》等新片储备。

同时,游戏业务经历了2023年爆发,下一步还有新游上线、游戏出海等看点,增长力度应该不弱于2023年。

二、重新定义的价值成长股

从投资角度,我只希望投资者能对儒意看长不看短,不想持有几年的股票你就不要持有几秒钟。因此,我更多关注儒意的商业模式、成长性、内在价值,就像自己出钱去做这个生意。虽然短期股价——投票器坏掉了,你能做的就是捂紧筹码,等待春天。

定量的数字就是上面这么些数字,接着是我来给大家捋一捋投资儒意的新逻辑,松弛一下你想象力的瓶盖。

1.行业新物种的商业模式

收购万达电影后,中国儒意可谓如虎添翼,成为集出品、发行、院线、流媒体、游戏、衍生品于一身的影视消费全产业链“航母”。

现在的中国儒意是什么?可以看到,儒意万达的整合运营,打造从IP内容生产、内容分发、内容消费的业务全链条,形成网状价值生态圈,已经焕新成为业内全新物种,超越传统影视概念,成为大文娱消费的旗舰。

通过实行“制片人中心制”,“影视梦工厂”打造精品内容,同时有万达院线和南瓜电影线上线下流量入口,如Costco与亚马逊级别的内容分发机制,形成高效的从内容生产到变现的商业模式。

在万达电影公告中透露,万达电影当前市场份额16.7%,未来计划将市场份额提升至20%以上。同时万达电影会将重点放在发行端,包括分线发行以及院线阵地的营销和宣传端等。万达电影与儒意优势互补,提供强有力的宣发支持。

2.价值成长股之基:优质内容筑造价值IP

一家长期主义的公司一定要有一个长期主义的基本盘,不然就随波逐流如惊涛骇浪里的一艘扁舟。

IP培育从商业模式上来看,虽然需要持续加大对优质内容创作的投入,但我一直认为迪斯尼至少是更好的长期的生意。复盘迪士尼的成长可以发现,公司的核心竞争力主要表现为:公司成功积累大量优质IP,同时贯通了IP培育的产业链,形成闭环不断强化变现能力和品牌优势。

在华特·迪士尼 1957 年为迪士尼设计的发展战略中,电影是核心资产,它将价值注入主题公园、电视、音乐、出版、授权和商品零售,并反过来得到这些相关娱乐资产的反哺。

目前迪士尼拥有的IP资源包括漫威英雄系列、迪士尼动画工作室公主系列、皮克斯总动员系列和环游记系列、卢卡斯影业星战系列、20世纪福克斯阿凡达系列和X战警系列等著名IP,通过“收购+原创+自制”三种渠道丰富储备。

我们说儒意的价值成长股,其价值部分的基点就是内容生产制作,并形成影视内容收入。去年以来,儒意本就很硬的影视制作业务,表现更活泼,实现大幅增长。

儒意影业在2023参与出品发行的影片累计实现票房人民币75.54亿元。其主控电影包括《交换人生》、《保你平安》、《热烈》;联合出品《长空之王》、《消失的她》、《年会不能停》。此外,公司还出品电视剧《情满九道弯》和《我的人间烟火》。

3.越来越确定的成长性:业务结构优化,新增长动能显现

什么是值得投资的好企业?蒂林哈斯特在《大钱细思》谈到四个价值要素:盈利能力、生命周期、成长性、确定性。儒意把自己看成是一个“永远在寻求成长的组织”,就是把做一个成长股写进基因。

上面我分析了,儒意毛利增长的同时,业务结构发生了很大变化。那是哪些新业务开始或即将开始给整个公司增厚利润?——看1. 游戏服务、2. 流媒体、3. IP衍生品这三块。

1)游戏业务出师告捷

儒意在线游戏服务业务收入为人民币4.46亿元,相比去年的收入增长703%。上线了《乱世逐鹿》、《传奇天下》、《仙境传说:爱如初见》,还储备了《世界启元》、《战道》和《荒野国度》。游戏业务也在筹备海外发行,进一步降低成本及提高利润率。

2)南瓜电影迎来AI契机

投资是关于未来预期,看重新兴产业对旧生产方式的替代。

长久以来影视生产的一个核心痛点就是工业化生产力不足,IP的商业价值无法或者及时有效的最大化变现。而AIGC提供了一条解题思路。首先,AIGC的加持有助于影视内容的稳定出品,替代许多重复、高频的工作,可以大大提升内容生产的效率。其次,随着多模态的AIGC创作应用进入生产领域,还能降低成本。

南瓜电影AI科技实验室通过近一年的内部研发,在影视科技研发领域取得了显著进展,通过深度应用AI技术,实现了对剧本创作、角色塑造、场景设计、特效生成、音乐创作等多个方面的技术革新,有效降低目前电影的制作成本,同时正在筹备中的几部AI电影推出市场。

3)IP运营潜力再现

“中国儒意+万达电影”加强IP资源打造,后续将借力“包公系列”“西游系列”“白蛇系列”等动画电影重点发展衍生品业务。

今年以来,儒意万达陆续官宣出品《白蛇:浮生》、《西游记真假美猴王》。未来也计划每一年或两年打造一部动画电影。像这类动画电影IP,一旦成功便会产生巨大的票房回报和市场持续开发变现潜力。

在内容制作阶段同步开启衍生品运营、在宣发阶段线上渠道叠加线下影城售卖柜台发力、在影视后期上线游戏互动,这样全电影场景IP增值链路有望成为常态。对标世界知名衍生品品牌,IP衍生品业务快速发展有望助推双方盈利能力进一步提升。

三、放长眼量的估值

影视文娱消费股长期的增长,基于我们对“对美好生活向往”的设想下,包括消费能力、意愿、与市场的规模蛋糕,在这一逻辑上可以越做越大。一句话,影视文娱消费股具有穿越周期的长期投资价值。

1.虽然中国儒意长期在2块左右的底部徘徊。但我还是要说一句:长期投资熨平波动。从历史上看几乎从来都没有过,完全顺风顺水的大牛股。况且我认为情绪杀已到尾声。

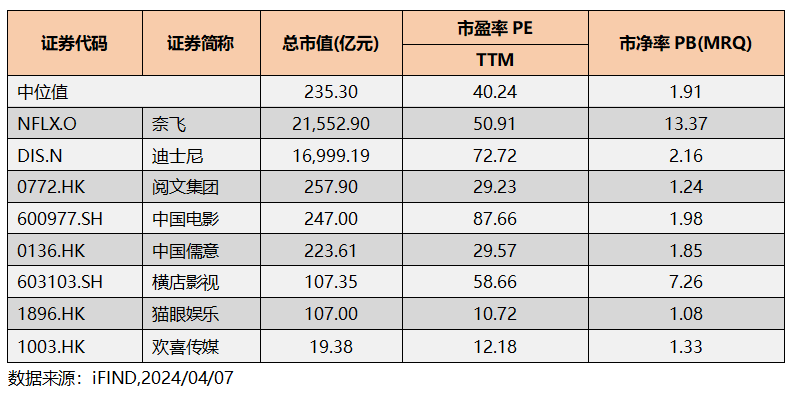

目前中国儒意的港股市值约230亿港币,2023年净收入36亿人民币,经调整净利为9.67亿,PE在21X。

2.2024和2025年的经营展望:影视业务30-40%左右增长和游戏业务保持在30%左右问题不大,流媒体能稳定在10%。利润虽然难以预测,但是以目前毛利率的结构在32%-35%的区间。在收入增速实现的情况下,净利还是比较有希望能保持一个良好的势头。

天风证券最近一份研报认为,2024年电影行业稳健复苏,在此背景下优质电影龙头的竞争优势和市场份额有望进一步提升,叠加游戏项目有序推出贡献业绩弹性,南瓜电影流媒体实现影视渠道增量,以及AI影视降本增效。预计该公司2024-2025年收入分别为52.7亿元、73.7亿元,同比增速分别为45.2%、40.0%,净利润分别为16.06亿元、23.23亿元。

当然,港股市场最大的问题是流动性。我们看美股市场的对标企业,在经历美联储带来的资本枯水期后,投资人也开始愿意阔绰给估值了。如果拿40X给儒意估值,就是翻倍的水平。如斯,虽然港股流动性不佳,但是哪怕实现略微看齐或看低一丢丢美股市场的估值,她也能迎来戴维斯双击(收入/利润涨+估值倍数涨)

3.长期来看,如果儒意核心业务持续增长,同时随着游戏、衍生品等IP增值变现、AI不断应用催化、流媒体等估值提升,就足以支撑其市值向上修复;对于儒意而言我认为1000亿都是一个起点,而这个1000亿会变成多少,我不会轻易设限。

当然要让股价起来,还有很多因素干扰。虽然当前股价不动,而底下的基本面却暗流涌动。相信随着业绩层面的持续兑现,韧性强、潜力足、后劲大的中国儒意,具备着市场重估潜力。