今年国内车市5%的增长预期在4月遭遇挑战。5月11日,中国汽车工业协会(以下简称“中汽协”)发布数据显示,今年4月国内汽车产销同比分别下降46.1%和47.6%。近期,国内疫情多点散发,汽车产业链遭遇考验,部分车企和供应商停工停产,让汽车行业在短期内站上“利空”关口。中汽协副秘书长陈士华表示,今年4月汽车生产和销售受到冲击,汽车产销明显下降,创近十年来同期月度新低。不过,目前正积极推进复工复产,上海、长春等地工厂相继复工,同时新能源汽车市场依旧保持增长趋势,这也将推动国内汽车市场回暖。

产销环比下滑近五成

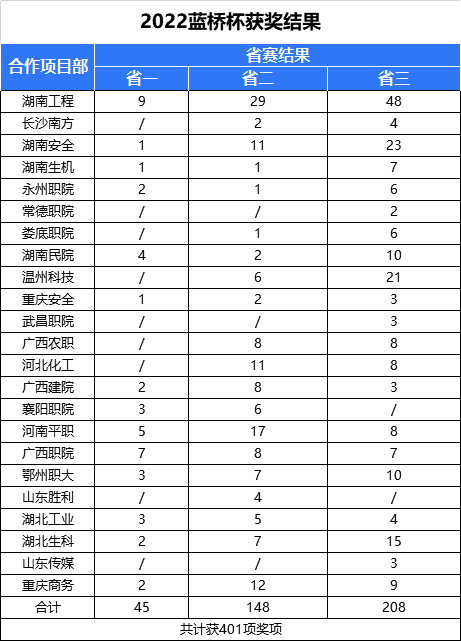

受多重因素影响,今年4月国内汽车产销创近十年来同期月度新低。

数据显示,今年4月国内汽车产销分别为120.5万辆和118.1万辆,环比分别下降46.2%和47.1%,同比分别下降46.1%和47.6%。其中,乘用车产销分别为99.6万辆和96.5万辆,环比分别下降47.1%和48.2%,同比分别下降41.9%和43.4%;商用车产销分别为21万辆和21.6万辆,环比分别下降41.8%和41.6%,同比分别下降59.8%和60.7%。

在乘用车主要品类中,四大类乘用车品种产销环比及同比均出现明显下降,其中交叉型乘用车降幅更为明显。数据显示,今年4月轿车产销分别为45.8万辆和46.1万辆,同比分别下降38.6%和39.1%;SUV产销分别为47.3万辆和44.7万辆,同比分别下降43.9%和45.6%;MPV产销分别为4.7万辆和3.9万辆,同比分别下降42.1%和54.6%;交叉型乘用车产销均为1.8万辆,同比分别下降59.6%和55.7%。

北京商报记者注意到,在乘用车销量整体下滑中,国内生产的高端品牌乘用车下滑最为明显。今年4月,国内生产的高端品牌乘用车销量为11.4万辆,同比下滑达61.5%,降幅高于乘用车整体。此外,商用车主要品种中,货车和客车产销环比和同比均呈较快下降,其中货车降幅显著。

相比一季度,今年4月低迷的产销量,成为拖慢车市脚步的重要因素。数据显示,今年前4个月,国内汽车累计销量出现负增长。汽车产销分别为769万辆和769.1万辆,同比分别下降10.5%和12.1%。其中,乘用车产销分别为649.4万辆和651万辆,同比分别下降2.6%和4.2%;商用车产销分别为119.5万辆和118.1万辆,同比分别下降37.9%和39.8%。

供应链遇考

4月产销低迷的背后,是由于疫情导致的部分地区车企工厂停产及供应链受阻,使车市压力倍增。

今年3月开始,受供应链紧张和疫情影响,国内车企的产能在一定程度上有所降低,部分车企出现减产或停产情况,并一直延续至4月。3月13日,一汽集团位于长春的五大整车工厂有计划的全部停产。

不仅是长春,受疫情影响,上海有超过千家的汽车产业链企业不同程度停产减产,而这些企业的“停摆”严重影响到整车生产。3月28日,特斯拉暂停上海超级工厂的生产,并相继取消原定于4月1日与2日的复工计划。而上海大众相关人士透露,今年3月下旬起,疫情影响到整车厂和供应链的正常运作,安亭工厂的生产班次被迫做出调整。

除整车企业外,供应链的稳定也受到波及。据不完全统计,全球汽车零部件百强企业几乎均在上海及周边设厂,规模较大的供应商约千家,微型供应商达2万多家。受波及的供应链直接影响到全国多家整车生产企业,4月开始,蔚来、长城等多家企业相继表示停产或生产受阻。

中汽协相关人士表示,今年4月国内疫情总体呈现多发态势,形势严峻复杂。汽车行业产业链供应链也经历有史以来最为严酷的考验,部分企业停工停产,物流运输受到较大阻碍,生产供给能力急剧下滑。

提速回暖

虽然今年4月国内汽车销量低迷,但对于今年车市整体增长态势,中汽协方面保持乐观。上述中汽协相关人士表示,汽车行业相关企业正克服疫情影响,加快复工复产,并纷纷推出新车型,进一步活跃市场。

4月16日,上海市经信委制定并发布《上海市工业企业复工复产疫情防控指引(第一版)》,旨在有力有序有效推动企业复工复产,保障产业链供应链安全稳定。同时,工信部前方工作组研究建立产业链供应链诉求应急协调机制,设立工业和信息化领域保运转重点企业“白名单”,集中资源优先保障集成电路、汽车制造、装备制造、生物医药等重点行业666家重点企业复工复产。

随后,上汽集团旗下企业、特斯拉及零部件供应商相继复产,并逐步恢复生产能力。特斯拉方面表示,预计在5月中旬左右,产能有望提升至疫情前水平。除上海外,此前受疫情影响的长春相关汽车产业也正加快恢复,目前一汽集团长春五大主机厂已全部复工。

陈士华表示:“汽车产业发展形势正逐步好转,企业将奋力抢抓5月和6月关键窗口期,弥补损失的产销量。我们相信,汽车行业将有望力稳全年预期,成为稳定宏观经济增长的积极力量。”

事实上,中汽协对车市的信心不仅来自车企产能的逐步恢复,更来源于新能源汽车市场的增长表现。数据显示,虽然今年4月整体车市进入下行区间,但今年4月新能源汽车产销分别达到31.2万辆和29.9万辆,同比分别增长43.9%和44.6%,市场占有率达到25.3%。同时,今年前4个月新能源汽车产销分别为160.5万辆和155.6万辆,同比增长均为1.1倍,市场占有率达20.2%。陈士华认为,相较而言,虽然新能源汽车也受到疫情影响,但依然高于去年同期水平,总体表现较好。“目前很多车企手中都积攒了大量新能源汽车订单,这些订单逐步释放还将推动市场进一步增长。”( 刘洋 刘晓梦)

| 相关新闻 |

车企成本迎考 上汽大众跟涨

全球供应链紧张叠加原材料价格上涨的传导效应,开始在车企销量巨头上显现。5月11日,上汽大众宣布,即日起旗下大众品牌上调所属车型的厂商建议零售价,其中不仅涉及新能源车型,也包括燃油车型。

根据上汽大众发布的价格调整表来看,此次提价涉及大众品牌旗下所有车型,包括纯电与燃油汽车。其中,大众品牌新能源车型(含ID.纯电系列、PHEV 插电混动系列)上调幅度为3000-5000元,燃油车型上调幅度为1000-3000元。

事实上,本次上汽大众调价前,国内汽车市场已处涨价期。此前,奔驰宣布上涨部分车型售价,涨价幅度为3000-12.1万元;小鹏汽车涨价幅度达1.9万-3.8万元。进入5月,极氪、荣威、飞凡、福特等品牌相继发布提价公告。

值得注意的是,虽然提价,但与此前新能源车企动辄万元的涨价幅度相比,本次上汽大众对旗下车型的价格调整主要集中在1000-3000元,最高仅5000元,提价幅度并不明显。业内人士认为,短期来看,在现有经销商模式下汽车价格本就会出现浮动,相比采用直营模式的车企来说,本次上汽大众的价格涨幅在短期内对用户的感知性并不强,不过终端优惠可能会进一步收窄。

事实上,让国内车企选择提价的背后,是不断攀升的原材料成本与不稳的供应链。以氢氧化锂为例,去年1月价格为4.64万元/吨,今年4月已涨至41.16万元/吨,涨幅高达887%。

“对于车企价格调整还需理性看待,车型价格不仅关系到车企本身,更折射出整个汽车产业链的现状。车企涨价有助于整个汽车产业链度过经营压力期,也有助于市场长期稳定发展。”一位汽车行业资深人士对北京商报记者表示。(刘洋 刘晓梦)