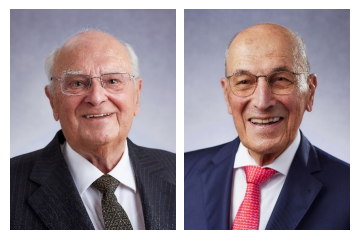

万达集团董事长王健林 图片来源:视觉中国

【资料图】

【资料图】

中房报记者 苗野 北京报道

万达又开始卖项目了。

10月7日消息,大连万达商业管理集团(以下简称“万达商管”)转让了上海万达广场置业有限公司100%股权,接盘方为大家人寿保险。

资料显示,上海万达广场置业有限公司成立于2007年11月20日,旗下资产为上海周浦万达广场,是继上海五角场万达广场之后,万达在上海运营的第二个城市综合体项目,于2009年9月开业。

“主要是为了筹措资金偿债,保证零违约。”据一位接近万达的知情人士透露,下半年以来,万达的部分资产处置都在谈判中,也在一步步退出重资产项目。万达内部对外的口号是“绝不躺平”。

这一次万达转让股权只是王健林重启新一轮资产变现中的一环。过去数月,万达一直在减重前行,旗下众多万达广场、金融牌照、盈方体育、万达电影股权等无一例外被摆上货架,也因此王健林和他的“万达系”始终游走在“辟谣”和“卖卖卖”之中。眼下,在债务接踵逼近之外,对万达而言最大的难题是即将到来的业绩对赌。珠海万达商管四度冲击港股IPO能否成功,已变成王健林渡过难关最重要的筹码。

“时间紧,任务重。”前述接近万达的知情人士表示,出售资产筹钱在进行中,上市也在积极推进,期待大环境的改善能为万达争取喘息的空间。除了投资人要求,万达本身也希望通过上市融资来缓解流动性压力。

债务倒逼下的资产变现

左手万达广场,右手万达电影,已成为万达近期债务兑付的两大筹码。

在上海周浦万达广场之后,万达在广西布局的首个县域万达广场—合浦万达广场也于10月8日易主广西北海本土房企合浦旺和房地产有限公司。

据中国房地产报记者不完全统计,包括广西合浦万达广场、上海周浦万达广场在内,万达今年至少出售了5个万达广场。此前6月,其还将上海松江万达广场、西宁海湖万达广场、江门台山万达广场打包转让给大家人寿保险。

“万达的资出售还在持续,这也是万达在一定程度上改善市场信心。”某位跟踪万达的房地产行业分析师表示,因迟迟没能上市,市场对万达的现金流始终处于担忧状态,下半年以来一连串的资产变现和几次按时偿付债务以及兑付回售债券等动作,也在宣示公开债务的兑付是一条底线,决不能累及万达商管的上市进程。

不过,万达并没有透露上述项目具体转让的价钱。

从几次公开资产变现来看,万达已与大家人寿保险产生多次交集。

此次接盘的上海家昇管理咨询合伙企业(有限合伙)和芜湖浦煜股权投资合伙企业(有限合伙),通过股权穿透发现,其背后站着的依旧是大家人寿保险。

其中,上海家昇成立于今年7月28日,由大家投资控股有限责任公司和天津远见创新投资管理有限公司分别持股90.91%、9.09%,后者由前者100%持股。芜湖浦煜背后是大家保险于2019年设立的200亿元基金—海口远见共创一号基金(有限合伙)。出售完成之后,上海周浦万达广场由上海家昇和芜湖浦煜分别持股99.99%、0.01%。

“从险资的配置需求来看,大家保险购买万达广场是出于创造稳定收益的角度,何况还有较好的谈判空间,怎么算都不亏。”某房地产市场人士透露,大家保险收购的这几家万达广场都处在成熟运营阶段,租金收入稳定。未来如果要退出,可以通过资产整售的大宗交易或发行类REITs等。这类交易不排除万达继续拥有万达广场的运营管理权。

实际上,今年以来王健林已经多次寻求险资、资管机构合作。除大家保险外,万达地产还于6月转让了武汉子公司万达东湖置业给中国华融。

商管上市卡在了哪?

接连出售资产,缘于万达的资金压力。但王健林或许未曾料到,上市竟是其最难跨过的槛。

排队6年回A失败后,从2021年10月冲刺港股IPO,到2023年6月第四次递交招股书,万达商管创造了民营企业赴港上市的最慢纪录。截至2023年10月11日,王健林已经等了720天。

不过,万达商管仍在推进上市相关工作。9月初,万达在香港进行了一次询价路演。据相关媒体报道,此次路演主要目的是为上市询价以及和投资机构进行商谈,目前市场关注的焦点在于珠海万达商管上市的定价。在路演现场,有两家外资机构表示,如果价格足够合适,这两家机构愿意做基石投资者。

“要最终解除压力关键还在于商管的上市。”IPG中国区首席经济学家柏文喜表示,境外上市新规下中国证监会的“路条”问题是目前珠海万达商管上市遇到的最大难题,如期上市的可能性在逐渐降低,万达可能需要准备再次与相关私募投资机构协商原对赌协议延期的事情。

前述某房地产行业分析师也同样认为,珠海万达商管需要“大路条”与“小路条”放行才能实现赴港IPO,目前其已获得中国证监会赴港上市的“小路条”,完成了港股上市的先期注册程序,但一直未拿到“大路条”,未获得证监会正式出具的H股发行批复,时间已经很紧迫了。

8月底,万达商管披露了公司债券中期报告,2023年上半年实现营业收入254.52亿元,同比增长4.3%;毛利率64.63%,同比增加1.53个百分点。在这其中,万达商管的投资物业租赁及管理实现营业收入231.1亿元,同比增长2.67%。上半年新开业万达广场12个,累计开业484个,出租率98.2%,租金收缴率100%。

从这些数据来看,万达商管上半年经营业绩稳定,但现金流并无明显改善。截至2023上半年末,万达商管现金及现金等价物余额为146.92亿元,同比大幅减少53.44%,主要是投资和筹资现金流拖了后腿。另外,万达商管合并口径有息负债为1412.83亿元,其中一年内到期的有息负债为292.57亿元。

不过,报告对万达商管的债务压力也作出了预警,以“重大风险提示”披露,发行人有息负债存量较大,一年内到期规模较高,存在一定的债务压力。由于万达商管公开市场再融资渠道暂未恢复、子公司珠海万达上市进展不及预期等影响,债券价格进一步波动,公开市场再融资难度提升。

显然,万达的压力已很难掩盖。

在4月中旬的一次万达高管会议上,王健林也确认了外界的部分传言:一是万达商管上市遇到了困难;二是因商管上市拖延,万达集团遇到了阶段性困难。也是在这次会议上,王健林要求万达全线转变战略,万达投资不再拿地,商管也停一停。

十一假期前,市场有消息传万达集团正寻求上市前投资者同意免除相关还款要求,并表示,万达商管可能会在明年IPO。

据彭博引述知情人士称,万达已就一项提案展开磋商。根据该提案,如果万达商管今年未能完成IPO,万达不必向上市前投资者支付股权回购款项。万达商管上市前投资者如果同意免除还款要求,万达考虑提供补偿,相信或可纾缓较早前让市场恐慌的流动性紧缩风险。免除还款磋商尚处于初期阶段,目前尚不清楚万达与投资者是否会达成任何协议。

对此,万达方面未做任何回应。

中国政法大学资本金融研究院院长刘纪鹏表示:“万达这几年为了上市,把房地产的重资产进行了剥离,又组建了珠海万达商管。珠海万达商管在两年多以前,以每股25元的Pre-IPO价格筹集了380亿元,战投中仅新加坡PAG一家就投入了180亿元,如果到今年12月份珠海万达商管上不了市,按照对赌协议,万达不但要赎加380亿元,还要支付12%的利息。”

无疑,这才是令王健林最头疼的。“投资者还是存在一定担忧的。”市场人士直言。

柏文喜认为,当前港股市场流动性明显不足,此时发行新股无论发行难度,还是估值都很难达到预期,并非是万达商管登陆港股的合适窗口期。万达完全可以以此要求私募投资人再次延后对赌协议,否则逆势上市如果估值过低,对私募投资人而言也是得不偿失。

六年前,王健林摔杯甩卖资产的“世纪交易”,至今仍让人记忆犹新。六年后,珠海万达商管能否赶在年底上市,是王健林摆脱这一轮危机的关键,他再次走到了关口。