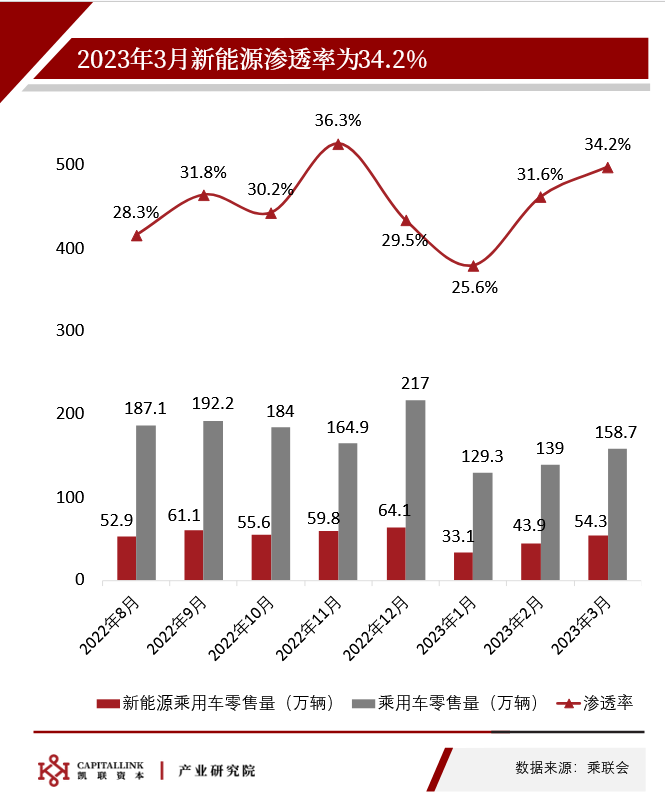

1、3月份新能源渗透率回升明显

达今年以来新高34.2%

3月乘用车市场的整体销量回升并不明显,总零售量158.7万辆,同比增速仅为0.3%,在2月份的低基数情况下环比增速也仅有14.3%。今年以来的乘用车整体销量水平相比于22年下半年有近40-50万辆每月的下滑,反应了当前汽车消费的疲软。

与乘用车整体销量的疲弱相对应,新能源车型正在从补贴退坡和价格混战的迷雾中走出,3月零售销量54.3万辆,已逐渐恢复到22年下半年水平,渗透率也回升到34.2%的位置。

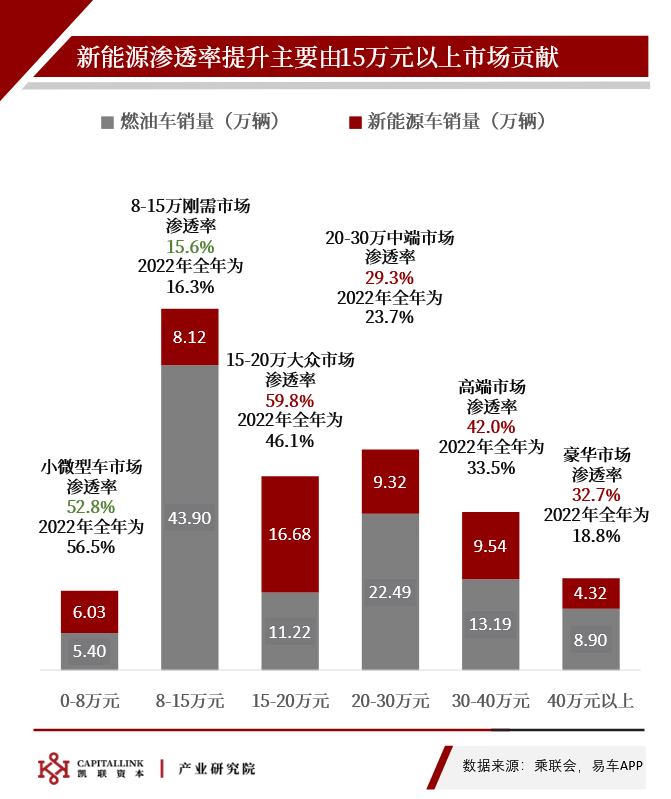

3月新能源乘用车分价格段渗透率来看,15万元以下新能源汽车渗透率相比于2022年是下降的,这也应对于燃油车降价对新能源市场带来的可控负面影响。而15万元以上的中高端市场中,新能源渗透率增长明显,尤其是在15-20万元价格带内,新能源的渗透率已经接近60%。

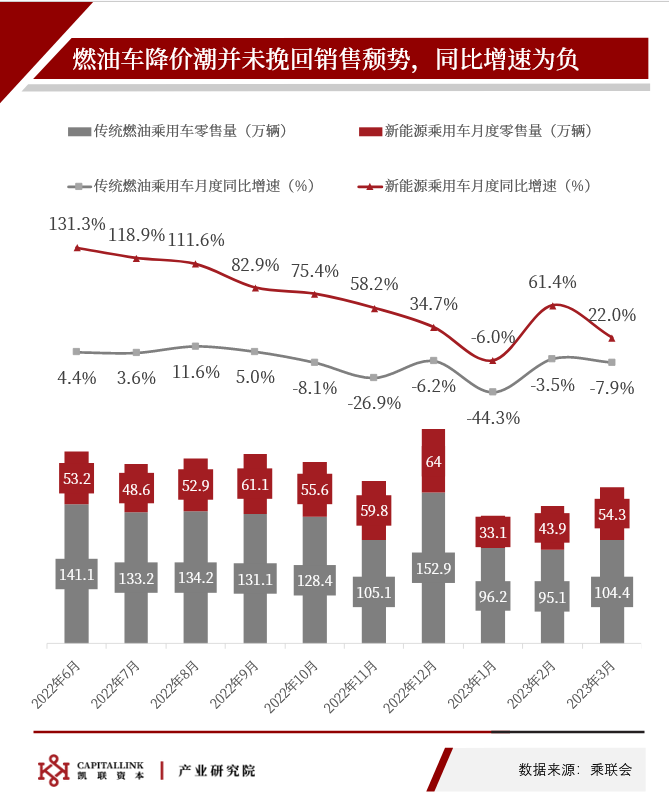

2、3月燃油车降价潮未能扭转负增长的颓势

2月开始愈演愈烈的燃油车降价潮,在3月销售数据反应来看并没有起到预期作用,燃油车销售量距离22年下半年出现了近30万辆的滑坡,带给相关企业不小的库存压力,以及去库存的难度。

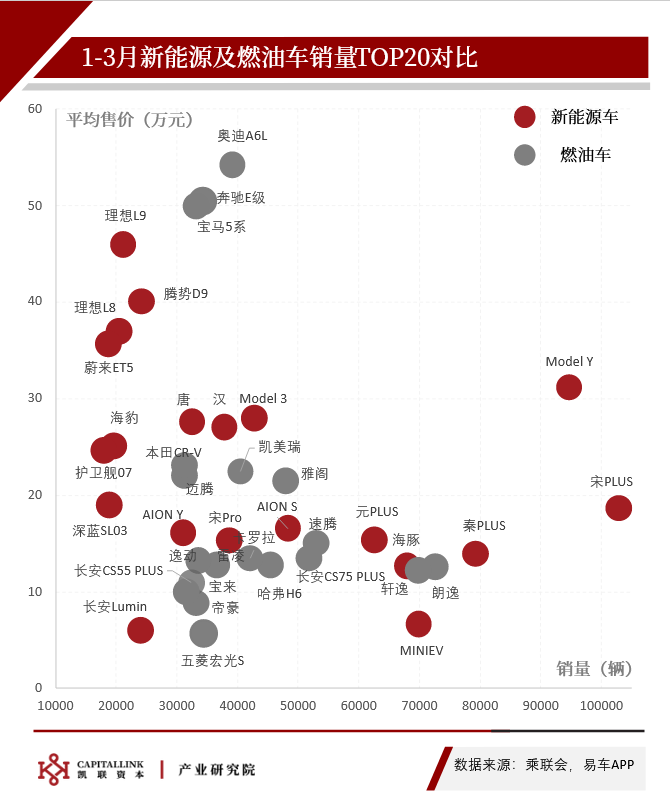

头部车型的1-3月的累计销量对比来看,新能源爆款车型已经部分实现了对燃油车爆款车型的追赶。

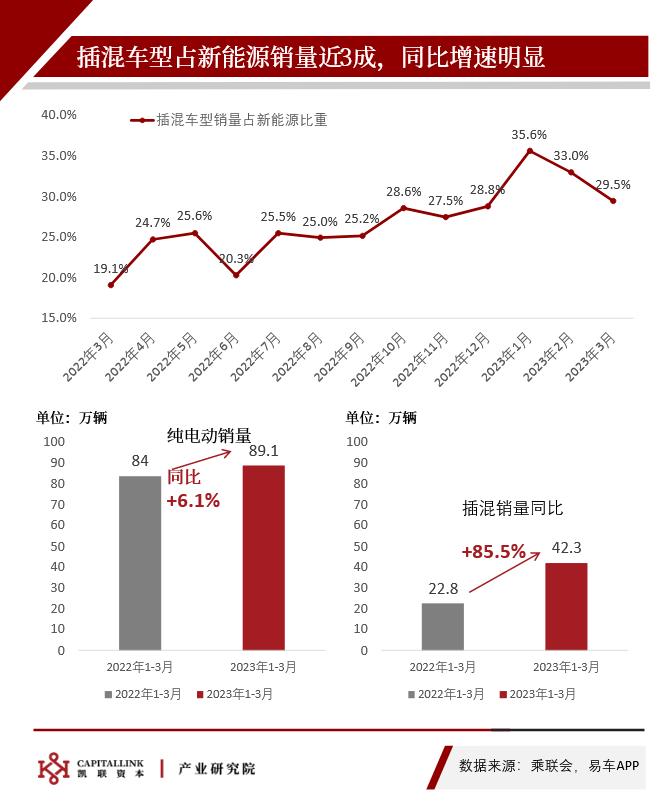

新能源汽车产业发展至今,新能源车企已经逐步攻入到燃油车腹地,但电池价格高、续航担忧、充电难等问题仍部分困扰纯电车型,插混车型正在成为新能源攻入燃油车腹地的一把尖刀。

从今年前3个月插混车型占新能源比重来看,插混的地位正在逐渐提升。同时,纯电车型的销量增速其实并不好,插混车型的基数并不低,而同比增速却很高。

3、头部车企的销售情况要优于全市场

前10大车企同比增速接近10%

3月份头部车企的表现领先于全市场,前10大车企中有4家实现了大幅同比正增长,5家实现了基本持平,仅长安汽车和广汽丰田两家的同比增速较为惨淡。

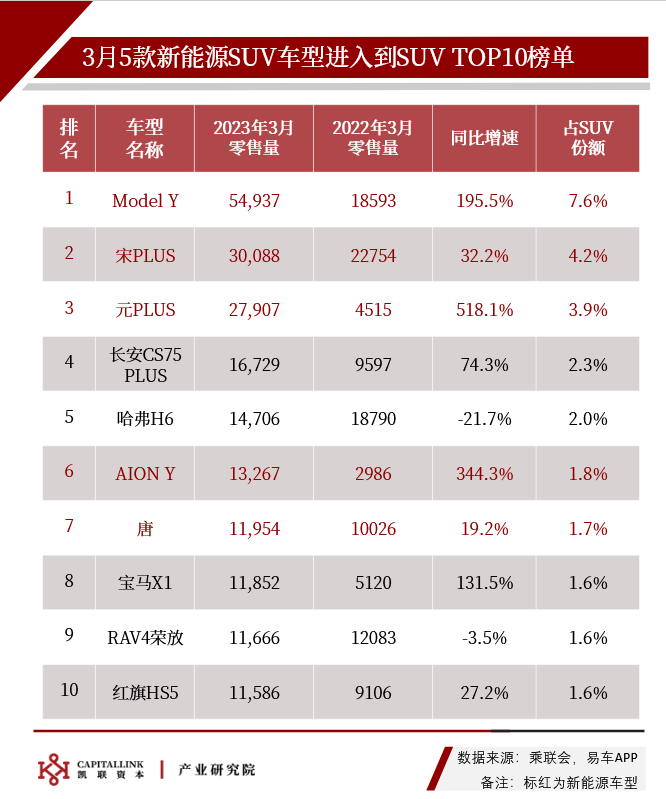

4、3款新能源车型包揽了SUV销量榜单的前3

Model Y、宋PLUS和元PLUS这3款车型首次挤掉了长安CS75 PLUS、哈弗H6、RAV4等爆款燃油SUV,包揽了SUV销量榜前3名。同时,AION Y和比亚迪唐两款车型进入到前10。

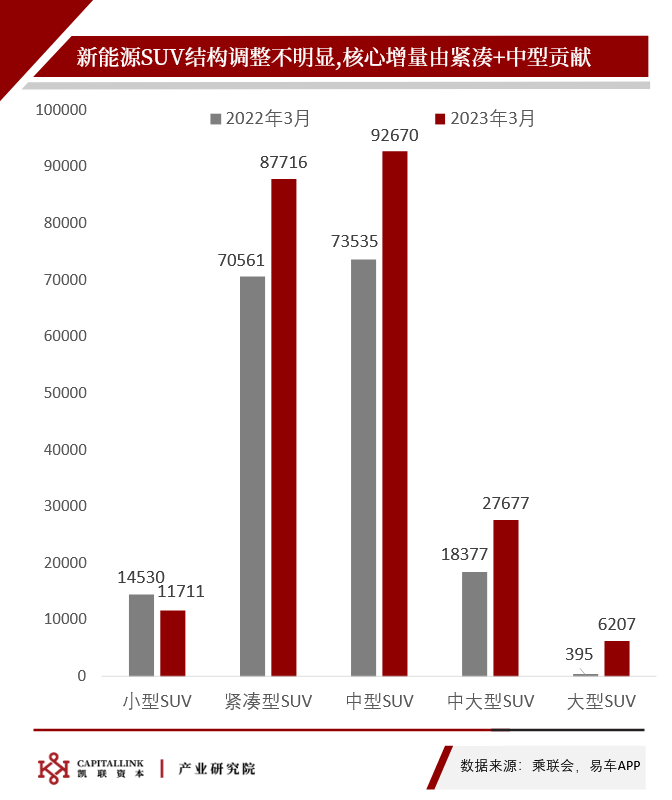

新能源SUV的销量结构调整不明显,增量还是由紧凑型SUV和中型USV贡献,近半年以来,理想L7&L8、零跑C11、丰田bZ4X、智己LS7、护卫舰07、拿铁DHT-PHEV等新车型的上市放量,带来紧凑级以上SUV市场的普遍增长。

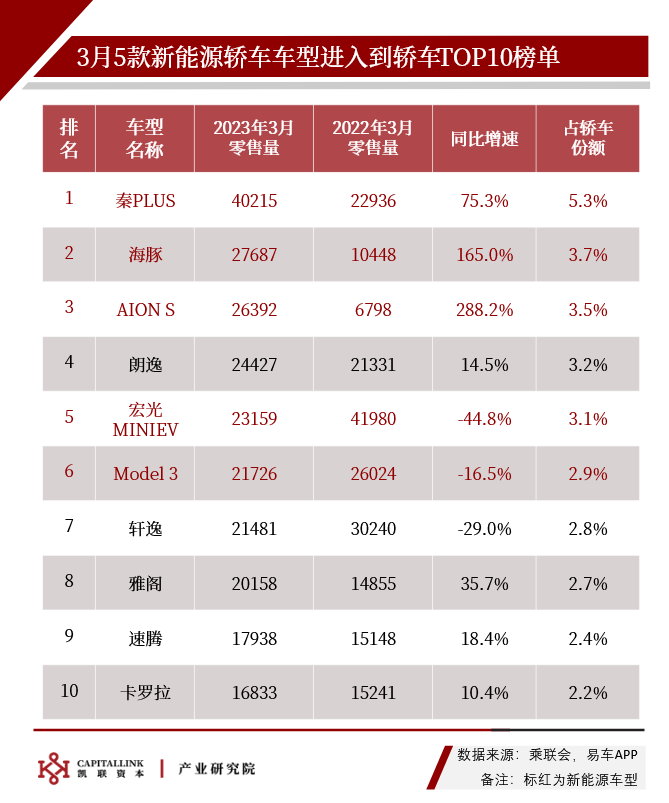

5、3款新能源轿车车型包揽轿车销量排名前3

秦PLUS、海豚和埃安S这三款新能源轿车车型包揽轿车销量排名的前3,朗逸、轩逸、速腾等爆款燃油轿车同比增速明显低于新能源竞品,在秦PLUS、海豚等车型能做到油电同价的基础上,朗逸、轩逸们的市场可能进一步受到新能源车型的挑战。

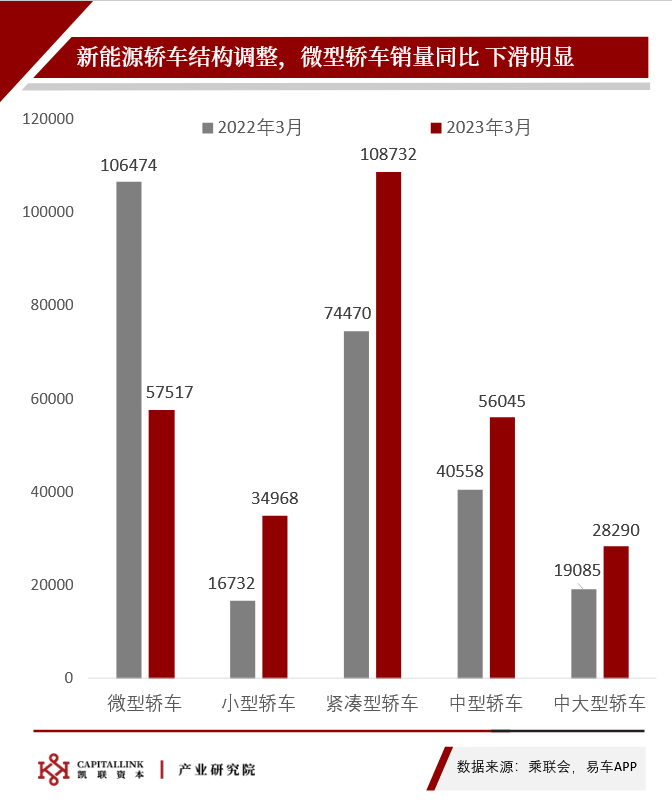

新能源轿车的销量结构出现较大调整,微型车变得越来越不好卖了,而以“油电同价”杀入刚需市场的紧凑型轿车,和以更高产品力杀入中高端市场的新势力新品牌则表现优秀。

近半年来,随着蔚来ET5、比亚迪海豹、宝马i3、哪吒S等中高端纯电轿车上市放量,中型及中大型轿车正在成为新能源轿车的重要增长点。

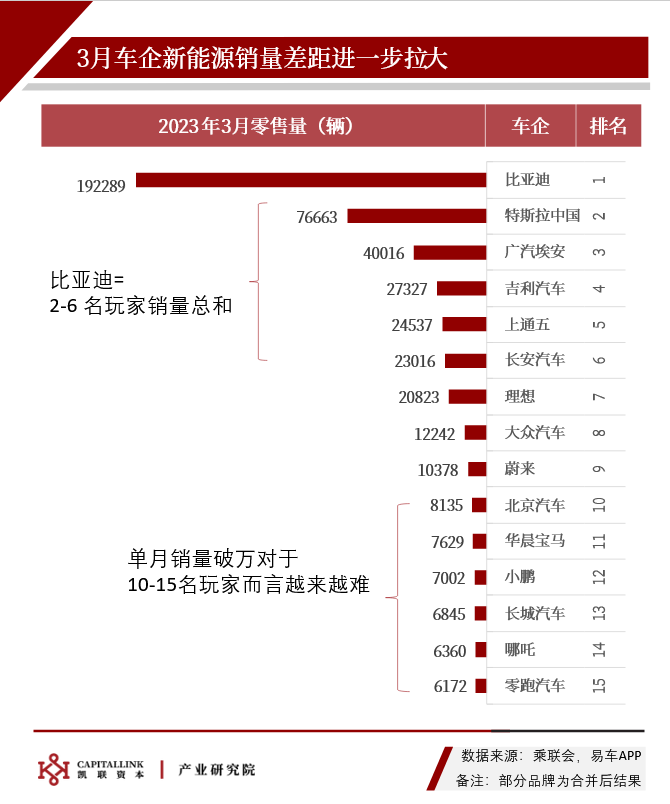

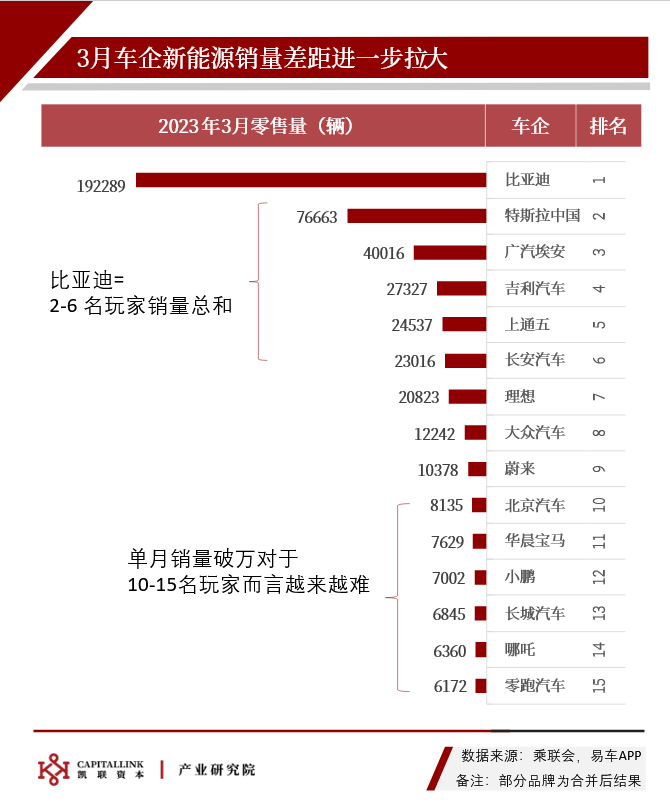

6、新能源车企的销量差距逐渐扩大

即使是第10名也难突破万辆大关

3月埃安、理想、北汽的销量表现超预期,比亚迪虽无亮点,仍旧维持了绝对领先。自主品牌的新能源一梯队正在形成,比亚迪、埃安、吉利、长安、理想、蔚来从销量稳定性、消费者认知度和产品力角度逐渐拉开了和二梯队的差距。

就在2022年的下半年,排名10-15名的车企还能够稳定实现新能源车月销破万,而现在从第10名开始要想实现月销破万的难度越来越来大,这反应了在市场优质供给扩大的情况下,新能源内部淘汰赛已经从今年1月份开启了,以后新能源的增量不可能雨露均沾,而只会由第一梯队的车企来瓜分大头。

1-2月表现较好的哪吒汽车跌出了车企新能源销量TOP10,转而由北汽新能源凭借一款北京EU5进入前10。

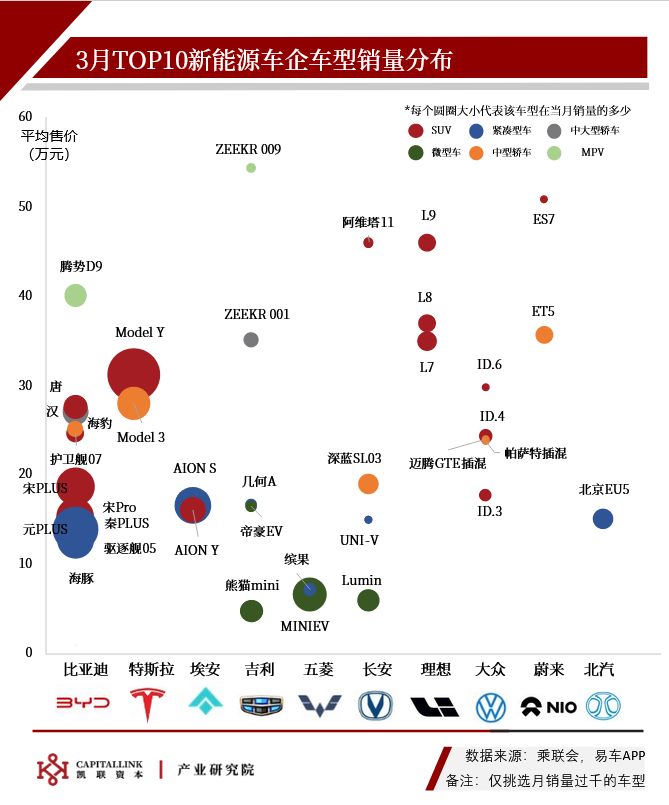

现阶段真正完成了新能源车型多价格带布局的车企可能只有比亚迪和吉利两家。吉利凭借几何、帝豪、极氪、Smart等独立品牌或合资品牌基本完成的了对5-40万价格带的布局,而比亚迪的海鸥、腾势和仰望分别在低价和高价段实现布局。

摆在特斯拉、埃安、长安等车企面前的挑战是,何时能够像比亚迪和吉利一样完成的对主流价格带的产品全覆盖。

凯联产业研究院持续关注新能源汽车及其相关产业链的发展,扩展、更新、迭代分析角度与范围,将持续以月度周期输出新能源汽车、动力电池、汽车智能化关键零部件的月度跟踪报告,欢迎和期待与产业界、研究界、投资界的同仁探讨。

凯联资本长期关注于中国汽车工业崛起,以及汽车电动化、智能化进程,已投项目有汽车产业链中阿尔特、经纬恒润、泽景电子、中车新能源、中交兴路等优秀公司。