文/乐居财经 孙肃博

晚上11点,邵同学做完实验准备离开实验室,她关好电脑、切断所有电源、仔细检查屋内是否存在异常。这些操作,在邵同学两年的研究生生活中早就习以为常。

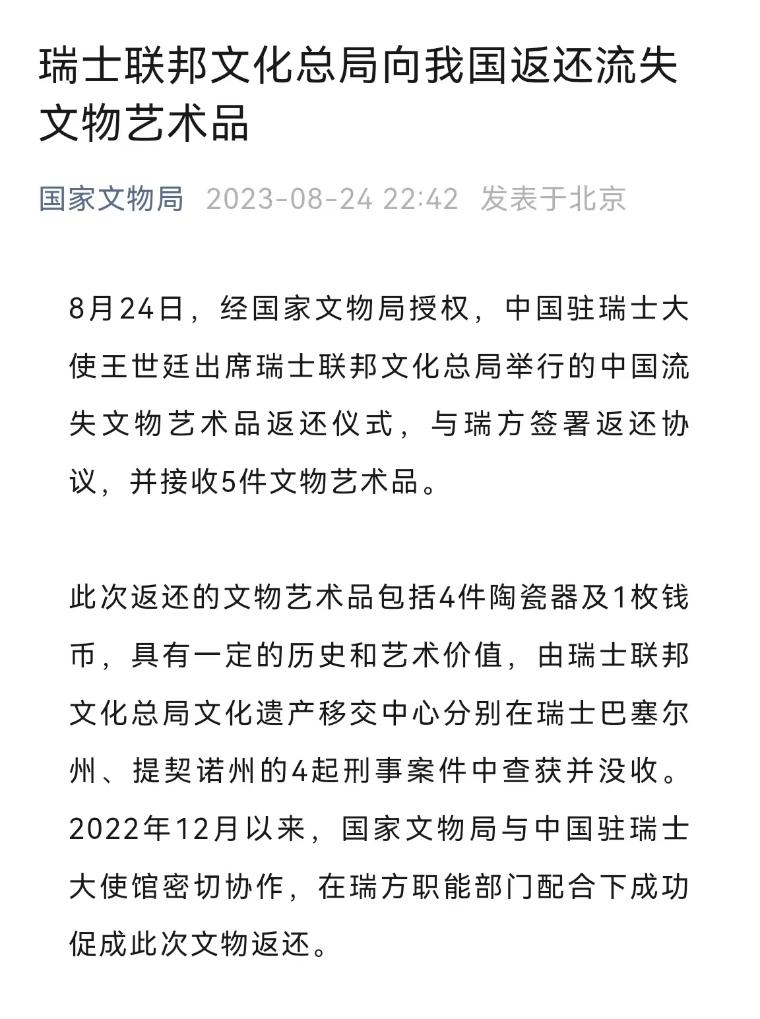

(相关资料图)

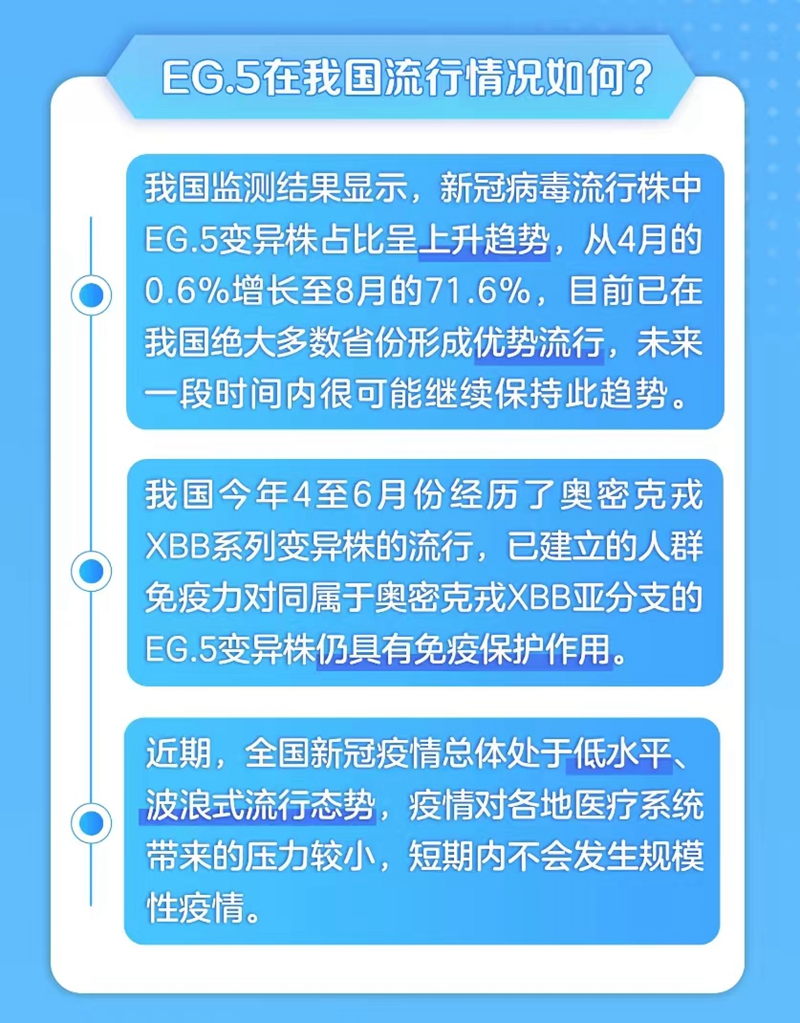

(相关资料图)

2003年,SARS病毒席卷全国,实验室的生物安全防护工作被更加重视,行业迎来爆发式增长。

彼时,身在广州的周钊洪正在经营着一家办公设备家具厂。实验室行业的火热,让他和妻子李瑞良确定了新的创业方向。就这样,2004年的初冬,“广州市雄城泛美科学实验室装修有限公司”(以下称“泛美装修”)成立了。

从公司的名称上可以看出,成立之初,泛美装修是搞装修的,只不过对象不是传统的住宅,而是实验室。

2009年时,泛美装修更名为了“广州市泛美实业有限公司”(以下称“泛美有限”)。7年后,为了筹划于新三板挂牌上市,在公司性质变更为股份公司的同时,泛美有限再次更名为“广州泛美实验室系统科技股份有限公司”(以下称“泛美实验”)。

两次更名,泛美实验的装修属性被淡去,与此同时,公司也华丽地披上了一层科技的外衣。

2017年12月,仅在新三板挂牌了一年的泛美实验突然宣布终止挂牌。摘牌后不久,泛美实验便与国泰君安签订了上市辅导协议,如火如荼地开始筹备A股上市之路。

6年时间,泛美实验在历经三家保荐机构的多期上市辅导后,终于在深市创业板递出了招股书,拟募资4.04亿元。

一如当年拟在新三板挂牌时递交的转股说明书,泛美实验此次递表前的股权架构中,依旧没有创始人周钊洪的身影。

据乐居财经《预审IPO》在招股书中发现,周钊洪、李瑞良这对曾经共同携手创业的伉俪,早已于2019年9月分道扬镳。

一、创始人退出,业务总监上位实控人

泛美实验成立之初(彼时名为“泛美装修”),周钊洪以货币出资30万元,占股60%;广州市雄城泛美科学实验室设备销售有限公司(以下称“泛美销售”)以货币出资20万元,占股40%。

虽然泛美销售已于2016年7月26日被注销,但据乐居财经《预审IPO》查阅,在注销前,泛美销售由李瑞良和广州市雄城广告策划有限公司(以下称“雄城广告”)各持股60%及40%,且李瑞良为公司法定代表人,而雄城广告是周钊洪创立的公司。也就是说,泛美实验是周钊洪与妻子的创业之作。

2006年1月,周钊洪对泛美装修增资460万元,持股比例增至96%。同时,泛美销售以20万元将所持的泛美装修4%股权转让给了公司“出纳”戴珍媚。值得注意的是,2009年时,戴珍媚又以20万元的价格将股权转还给了老板娘李瑞良。截至此次递表前,戴珍媚已不在泛美实验任职。

2009年的确对于泛美实验来说是个转折点。这一年,周钊洪第一次转让了手中的股权,公司名称第一次发生了变化,公司的法定代表人也第一次发生了变更。同时,几位公司高管首次进入股东序列,对公司进行了不同程度的增资。

2009年9月7日,泛美装修公司名称变更为“广州市泛美实业有限公司”。一个月后,周钊洪以76.8万元的价格将15.36%股权转让给了妻子李瑞良,戴珍媚也以20万元的价格将4%股权转让给了李瑞良。

同时,李瑞良、魏志刚、何峰、谭彬材(李瑞良的姐夫)、吴健斌分别向公司增资104.8万元、201.6万元、100.8万元、50.4万元、50.4万元。此外,公司的法定代表人变更由周钊洪变更为了“何峰”。

据乐居财经《预审IPO》了解,魏志刚、何峰、谭彬材、吴健斌在泛美实验成立前,均是周钊洪在广州创办的办公设备家具厂的员工。泛美实验成立后,几人均在公司担任要职。

经过此次增资及股权转让后,泛美有限的注册资本增至1008万元,由周钊洪实缴出资403.2万元,占股40%;由李瑞良、魏志刚各实缴出资201.6万元,分别占股20%;由何峰实缴出资100.8万元,占股10%;由谭彬材、吴建斌各实缴出资50.4万元,分别占股5%。

2015年,周钊洪再次转让了手中股权,转让完成后,彻底从公司的股东序列中退出。此次转让,让泛美实验的实际控制人也发生了变更。

2015年2月,周钊洪以342.72万元将其持有的泛美有限34%股权转让给了泛钰实验室,以60.48万元将6%股权转让给了何峰。

此次受让周钊洪股权的泛钰实验室成立于2015年1月4日,共有10个合伙人,均为个人独资企业。据乐居财经《预审IPO》了解,泛钰实验室的10个个人独资企业合伙人的股东分别为魏志刚、李瑞良、周志成、吴健斌、谭彬材、冯灶文、张君、刘军、何林、汪汇。其中,魏志刚的余江泛美为泛钰实验室的普通合伙人,其他合伙人均为有限合伙人。

泛钰实验室在此次受让周钊洪股权后,成为了泛美实验的第一大股东,持有公司60.49%股份。而余江泛美为泛钰实验室普通合伙人且持有最大合伙份额35.71%,魏志刚通过持有余江泛美100%股权,间接持有泛钰实验室35.71%的份额,进而间接持有泛美实验21.6%股权。

值得注意的是,2016年4月,魏志刚与周钊洪、李瑞良的儿子周志成及各自控股的余江泛美、余江泛瑞共同签署了《一致行动人协议》,同意增加余江泛瑞为普通合伙人,魏志刚与周志成为一致行动人,当双方不能就有关泛钰实验室及泛美实验的经营发展及其他重大决策事项达成一致意见时,约定以魏志刚关于该等事项的意见为准。

基于此,魏志刚可以控制泛钰实验室的经营决策,进而通过泛钰实验室控制泛美实验的重大经营决策,决定泛美实验董事会半数以上成员选任。同时,魏志刚为泛美实验的董事兼总经理,全面负责公司的运营工作,在经营管理层决策过程中能起到主导作用,对公司形成实质控制,成为泛美实验的实际控制人。

据悉,魏志刚1996年起便跟着周钊洪一起工作。泛美实验成立前,他在周钊洪的办公室家具厂任销售主管。泛美实验成立后,他先后担任了公司业务部总监、总经理、董事。2017年起,开始担任泛美实验的董事长。

2009年及2015年两次转让股权,周钊洪共计套现480万元,与其向公司投入的资金一致。

为何创始人以平价将自己所持的全部股权拱手让人,原因不得而知。但值得注意的是,周钊洪退出股东序列的第二年,泛美有限整体变更为了股份公司,并于2016年11月29日起开始在全国股权系统挂牌。

2017年12月,仅在新三板挂牌一年的泛美实验宣布终止挂牌。随后,泛美实验如火如荼地开始筹备A股上市之路。

2018年3月23日,泛美实验与国泰君安于签署了上市辅导协议,聘其作为其首次公开发行股票并上市的辅导机构,并于3月29日向广东证监局报送了辅导备案材料。

然而, 2020年8月,国泰君安披露公告称,因泛美实验战略安排需要,决定终止本次首次公开发行股票并上市的辅导工作,双方签署了终止协议。

与国泰君安合作终止后,泛美实验搭上了国信证券,于2021年2月5日签署了辅导协议,并向广东证监局报送了辅导备案材料。但与国信证券的辅导工作也仅进行了4期,2022年6月,国信证券公告称,已对泛美实验终止了辅导。

与国信证券终止合作后的次月,泛美实验正式聘请华英证券为其股票发行与上市的辅导机构,双方签订了辅导协议。一年后,其终于递交出了招股书。

递表前夜,2023年6月,李瑞良因个人年龄及身体原因辞任董事、副总经理。这对创业夫妻彻底消失在泛美实验的董监高名单中。

截止递表前,李瑞良通过余江泛文间接持股11.39%,其子周志成通过余江泛瑞间接持股9.35%,任董事、副总经理。

二、对赌频频失败,补偿股份价值超2000万

国信证券和华英证券的辅导报告显示,两家保荐机构对泛美实验在增资过程中的对赌条款都十分关注。

乐居财经《预审IPO》查阅泛美实验于新三板挂牌前发布的转股说明书发现,2015年8月,泛美有限在第三次增资过程中,引进股东广州安健信及广州进安,分别以1,098.93万元、600万元认购泛美有限新增注册资本251.84万元,分别获得12.93%、7.06%公司股权。

在增资的同时,广州安健信及广州进安与泛美有限及其彼时的股东签订了对赌条款,泛美有限做出了业绩承诺:公司2015年经审计的税后净利润不低于1,900万元;2016年经审计的税后净利润不低于2,200万元;2017年经审计的税后净利润不低于2,500万元。

如泛美有限未完成以上业绩承诺,投资方将有权在次年5月31日前向泛美有限或原股东提出回购其全部或部分公司股权。若投资方在次年5月31日前未提出回购股权要求,视为认同泛美有限已完成该年的业绩承诺。

2015年,泛美有限的净利润仅有1622.52万元,未实现承诺净利润,触发了回购条款。不过,泛美有限及股东泛钰实验室、何峰未在2016年5月31日前收到广州安健信、广州进安发出的回购股权书面通知。2016年6月,广州安健信、广州进安与泛美有限解除了对赌条款。

截至递表前,广州安健信、广州进安分别持有泛美实验10.95%、5.71%股权。若泛美实验此次成功上市,广州安健信、广州进安的股权比例将被稀释为8.21%、4.28%,分别价值1.33亿元、0.69亿元,较入股价格浮盈超过10倍。

据乐居财经《预审IPO》了解,广州安健信、广州进安均为西湖大学工学院特聘研究员程钢控制的企业。2009年,程钢获得了美国华盛顿大学西雅图分校化学工程博士学位。博士毕业后的第6年,38岁的他获得了美国国家科学基金会早期职业生涯奖(CAREER Award),这是美国国家科学基金会授予青年科学家的最高荣誉。

除了广州安健信、广州进安,广州汇港、上海维极、韶关达安、宁波钰犀、深圳夔牛、广元国泰在对泛美实验增资时,也与泛美实验及当时的股东签订了存在对赌条款的增资扩股协议。泛美实验依旧做出了业绩承诺:2017年、2018年、2019年三个会计年度的经营性净利润分别不低于7,000万元、11,000万元、14,500万元。

若泛美实验未能达到业绩承诺,投资方有权在次年审计报告出具后990个自然日内根据实际情况向泛钰实验室提出业绩补偿、估值调整或股权回购的要求。

而因为泛美实验2017年度、2018年度未实现承诺的业绩目标,基于对赌协议的相关约定,泛钰实验室以1元的价格分别向广州汇港转让补偿股份66.91万股,向上海维极转让补偿股份5.6万股,向韶关达安转让补偿股份16.63万股,向宁波钰犀转让补偿股份14.35万股,以1元的价格向深圳夔牛转让补偿股份7.3万股。

若泛美实验此次成功上市,上述以1元/股的价格向广州汇港、上海维极、韶关达安、宁波钰犀、深圳夔牛转让的补偿股份,分别价值1365.35万元、114.27万元、339.35万元、292.82万元、148.96万元,总价值约2260.75万元。

截至递表前,泛美实验由泛钰实验室持股47.91%,由港宏投资旗下的广州汇港持股12.92%,由程钢实控的广州安健信、广州进安分别持股10.95%、5.71%,由副总经理何峰持股9.32%,由康成亨投资旗下的深圳康成达安、南通康成亨分别持股3.49%、1.1%,由达安创谷旗下的韶关达安持股2.34%,由君犀投资旗下的宁波钰犀、上海维极分别持股2.02%、0.79%,由深圳夔牛持股1.03%,由霍剑峰持股1.02%,由卢俊康持股1%,由上海利彤持股0.4%。

三、应收账款持续攀升连累现金流

泛美实验成立之初,主营业务聚焦在实验室的设计和装修。如今,其业务主要聚焦在实验室环境控制系统的研发、设计、实施和运维服务。

2020年-2022年,泛美实验的营业收入分别为3.41亿元、3.95亿元及5.27亿元;扣非归母净利分别为3,456.43万元、4,460.2万元、5,586.74万元。

虽然,近3年泛美实验的业绩保持稳定增长态势,但其仍然表示,从长期来看,公司的经营业绩更受到外部宏观经济、国家产业政策、政府财政收入及行业竞争程度等外部因素的影响,公司需要持续拓展客户以获取订单。

报告期内,泛美实验的前五名客户变动较大,其收入金额合计分别为2.12亿元、2.36亿元和3.09亿元,占当期营业收入的比例分别为62.19%、59.8%和58.75%,金额占比较高。泛美实验坦言,若公司未来无法持续稳定地开拓新客户,将会对公司经营成果造成不利影响。

据乐居财经《预审IPO》穿透招股书发现,泛美实验的客户主要系政府部门及事业单位,其项目建设资金主要来源于政府财政拨款等国有资金。受多个因素的影响,泛美实验各报告期末的应收账款及合同资产金额都比较高。

2020年-2022年各期末,泛美实验的应收账款分别为1.85亿元、1.90亿元及2.39亿元,占各期末流动资产的比例分别为38.49%、32.35%和44.01%。

对此,泛美实验解释称,一是受客户资金安排的影响,公司不能及时回收项目进度款;二是项目竣工验收后,还需要待竣工结算审计完成后客户才能向公司支付竣工结算款,但公司无法控制客户单位完成竣工结算审计的时间;三是待项目质保期满后,公司才有权收取合同质保金。

受项目进度款、竣工结算款回收时间较长的影响,泛美实验报告期内的经营活动现金流量净额的波动也较大。2020年-2022年各期末,泛美实验经营活动产生的现金流量净额分别为6,869.76万元、4,377.66万元和 597.3万元。

泛美实验表示,未来如果客户不能按时结算或及时付款,将对公司的生产和经营产生重大不利影响。

附:泛美实验上市发行中介机构清单

保荐人:华英证券有限责任公司

主承销商:华英证券有限责任公司

发行人律师:上海市锦天城律师事务所

审计机构:大信会计师事务所(特殊普通合伙)

评估机构:中瑞世联资产评估集团有限公司